在全面净值化转型的背景下,投资者除关注投资的综合收益外,也更加注重投资收益的稳定性,期望在“不亏本”的前提下获得稳定收益,避免“踩雷”。因此,胜率指标成为除收益指标外,更有助于防止“踩雷”的关键性指标,通过胜率筛选产品,能够基于产品历史表现,统计分析产品获取收益的稳定性,提供更多的理财产品选择时的参考,避免投资者“踩雷”。

为了研究高收益和高胜率是否能实现平衡,我们结合收益和胜率指标的二维分布情况,对市场上的理财产品进行了划分,以期寻找到最优的配置方案。对此,我们筛选了部分产品作为样本,通过分析不同机构类型和不同期限类型产品的收益率和胜率情况,分析不同因素的影响程度。从结果来看,机构类型、期限类型等因素对收益指标的影响和对胜率指标的影响是不相同的,说明两个指标的相关性较低。在理论上,在收益率指标基础上增加胜率指标作为筛选产品的参考指标后,相较采用收益率单一指标,能够获得更优的筛选结果。

按照这个逻辑,我们以两个指标交叉筛选样本产品,相比与单一指标筛选出的产品数量明显减少,说明加入胜率后,再结合收益率水平能够有效的缩小最优产品配置范围,帮助投资者锁定高收益+高胜率的最优解。

因此,对投资者而言,结合胜率和收益率筛选理财产品是十分有必要的,根据自身的风险偏好,选择合适的产品,才能最大程度避免“踩雷”的可能。对发行机构而言,投资者对于胜率指标的关注度逐渐增加,有关胜率的标签能够在宣传销售过程中,提供给投资者更多的参考价值。

通常意义上我们在选择理财产品的时候,最关注的就是其收益率指标,毕竟,所有投资行为的目的都是获取收益。虽然历史收益并不能代表未来,但历史运作情况一定意义上能够体现产品的投资能力和风险控制能力。所以,收益指标是目前应用最广的指标之一,加之获取来源比较容易,大多机构都有公开披露,已经逐渐成为投资者选择产品的重要参考依据。

想要投资不“踩雷”,在关注理财产品收益的同时,更要关注其获取收益的稳定性。此前一般通过波动率、回撤等指标观测收益率的波动情况,但对大多投资者而言这些指标一般难以获取且在理解和使用上有一定困难。其实,在日常筛选理财产品时,有一个具有代表性且容易被忽略的指标,那就是胜率。这一指标不仅更好理解,获取容易,而且更能体现收益的稳定性,为筛选产品提供更加有效的帮助。

胜率通俗讲即为运作期间,假设每天投资,且周期为固定长度,获得正收益的概率。胜率越高,代表投资获得正收益的概率越高,即更有可能“不亏本”。

收益率和胜率都是筛选理财产品时可提供参考价值的重要指标,只考量单个指标很可能忽略产品的综合能力。例如,部分产品虽然收益率很高,但其经常出现亏损,出现负收益的情况,如果投资这类产品将可能要面临本金亏损的风险,需要较强的择时能力,否则,自己投资时能获得多少收益,则全凭“运气”了。当然,也可能出现产品胜率很高,但收益率水平较低的情况,这种情况下投资该产品确实比较稳妥,但预期收益也要大打折扣了。

因此,在理想状态下,投资者更期望通过各种指标筛选,得到收益率更高,同时胜率也更高的产品,投资这类产品不仅不需要费尽心思去择时下单,也无需担心本金亏损等风险,实现“买到就是赚到”的极限操作。

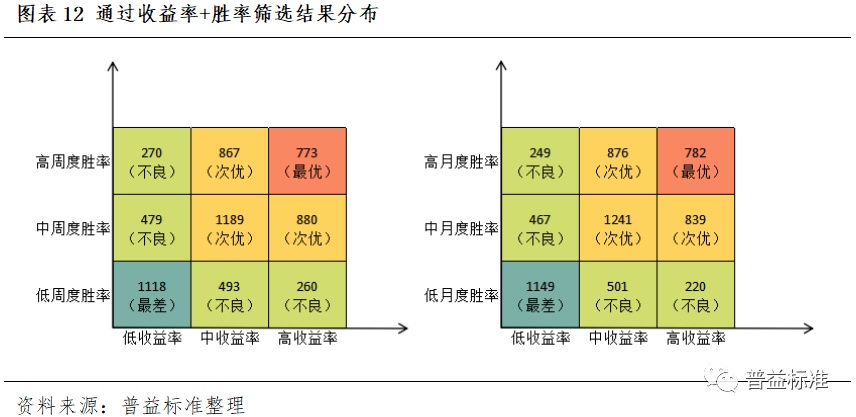

我们结合收益率和胜率的二维分布情况,对市场上的理财产品进行了划分:高收益率+高胜率为最优选择,中、高收益+中胜率或中、高胜率+中收益为次优选择,有其一指标为低水平的,均为不良选择。低收益率+低胜率则是最差选择,是投资过程中千万要“避坑”的产品。

考虑到产品行情数据的披露频率和数量会严重影响收益率和胜率指标的计算,以及产品数量对统计结果的影响,我们将选择发行机构为理财公司、产品类型为固定收益类(不含现金管理类产品),成立时间在2022-08-31及之前,且截止2023年8月31日仍在存续的开放式、净值型人民币产品。

根据筛选条件,共计筛选出统计样本产品6380款,其中,国有理财公司1468款,股份理财公司3815款,城商理财公司1001款,农商理财公司89款,合资理财公司7款。

选择近1月年化收益率和近6月年化收益率、成立以来年化收益率来分别代表理财产品的短期、中长期和长期的收益情况,通过收益率指标,我们将按照3:4:3的比例将所有的样本产品划分为高中低三个水平。

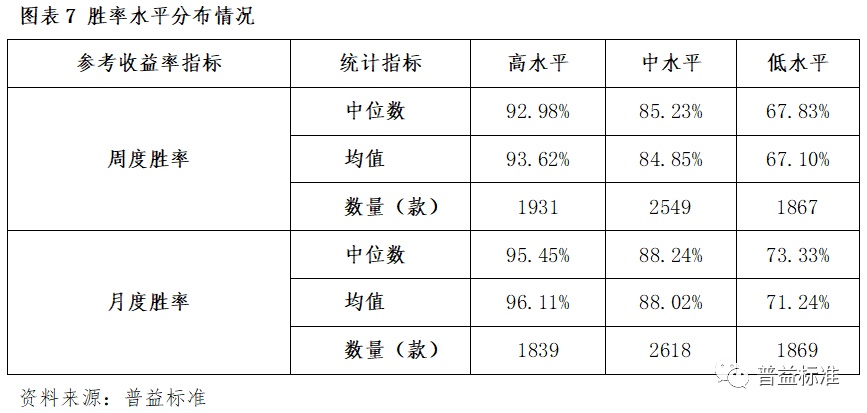

选择周度胜率和月度胜率来分别代表产品的短期和中长期收益稳定性,同样地,通过胜率指标,我们按照3:4:3的比例将所有的样本产品划分为高中低三个水平。

收益率是投资者筛选理财产品需要考量的重要指标,因此我们对不同产品分类维度下的收益率水平进行了初步测算,期望通过数据了解不同产品之间的差异性,从而为筛选目标产品提供一定的数据支持。

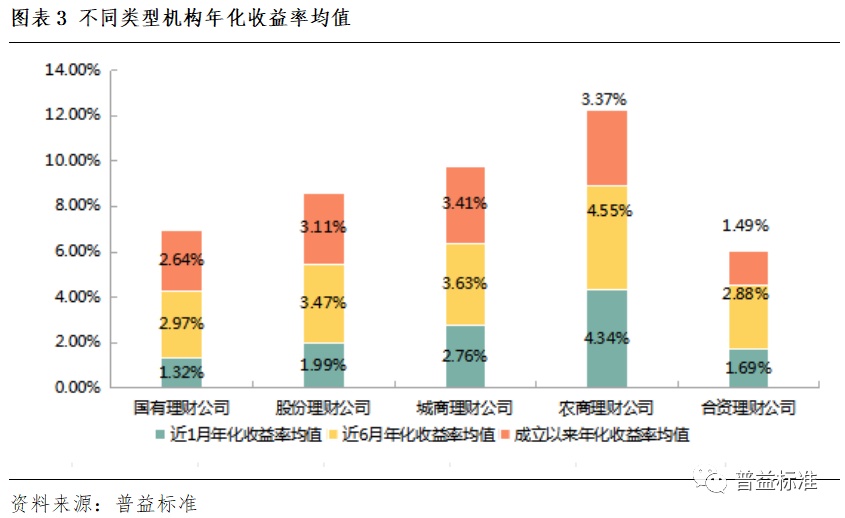

从各类型理财公司的收益率均值情况来看,各家机构在投资风格、风险偏好、期限类型分布等方面存在不同的偏好,整体表现情况也略有差异。整体来看,近6月年化收益率均值表现明显高于其它指标,主要是由于今年以来整体行情表现较好。分机构类型来看,城农商理财公司的收益率水平更高。

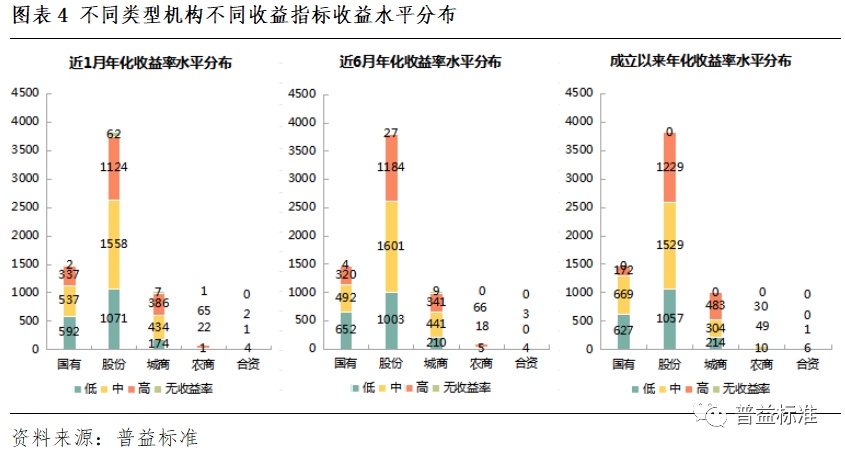

从各类型理财公司的收益率水平[2]分布情况来看,各类型理财公司基于不同的收益率得到的收益率水平分布情况基本一致,城商理财公司基于成立以来年化收益率得到的高收益水平的产品增多,说明城商理财公司更注重长期投资。

从各收益水平的整体占比情况来看,各类型理财公司的高、中、低收益水平基本与全样本的高、中、低收益水平分布(3:4:3)的结构相一致。其中,股份理财公司和城农商理财公司中、高收益分布水平明显高于平均值,表现相对较好。

为体现产品运作周期长度对产品收益率水平的影响,我们将根据运作周期划分产品期限类型,3个月及以下的产品定义为短期产品,3个月(不含)至6个月(含)的为中长期产品,一年以上为长期产品,并据此对产品的收益率情况进行统计。

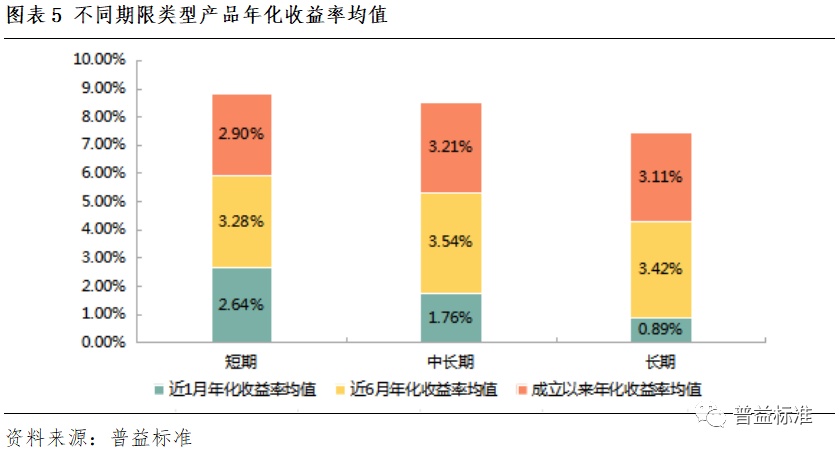

从不同期限类型产品的收益率均值情况来看,短期和长期产品在收益率水平方面表现不同。短期限产品的近1月年化收益率均值最高,达2.64%,但长期收益较低;中长期和长期限产品虽然短期收益较低,近1月年化收益率均值明显不如短期限产品,但长期收益更高,近6月年化收益率均值和成立以来年化收益率均值明显高于短期限产品,说明中长期和长期限产品更注重长期投资,通过长期持有获得更高收益。

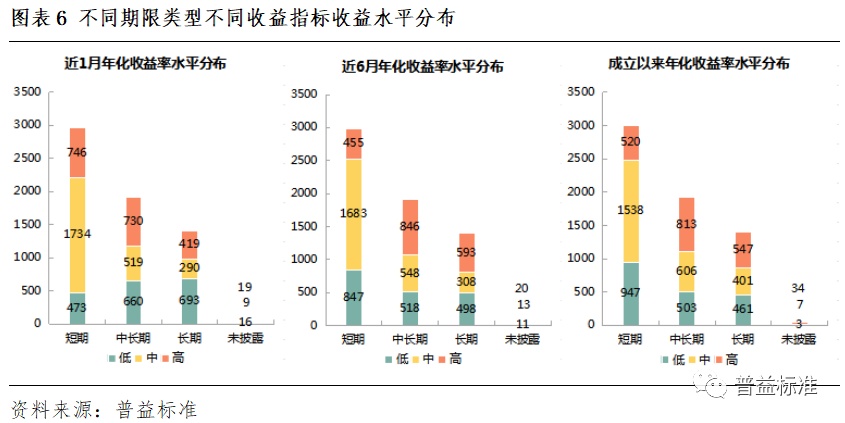

从不同期限类型产品的收益率水平分布情况来看,短期限产品近1月年化收益率获得高收益的比例更高,随着收益率指标覆盖时间范围变长,获取高收益的比例明显下降,而中长期和长期限产品随着收益率指标覆盖时间范围变长,获取高收益的比例明显增加,说明选择更长期限的产品长期持有更能获得可观的收益。

胜率是投资者筛选理财产品的重要参考指标,因此我们对不同产品分类维度下的胜率水平进行了初步测算,期望通过胜率指标之间的差异性,为筛选目标产品提供一定的数据支持。

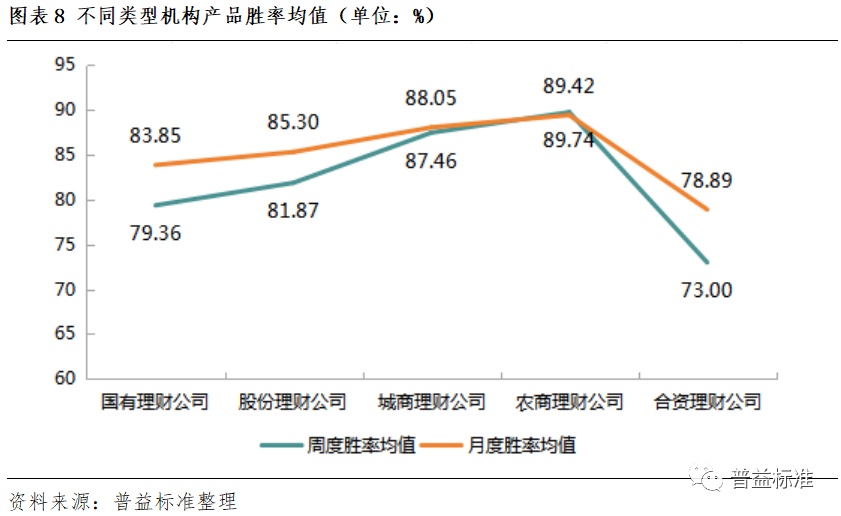

为体现不同类型机构之间产品胜率水平的整体性差异,我们将对不同类型机构的产品胜率情况进行统计分析。

从各类型理财公司的胜率均值情况来看,相较于周度胜率,各机构之间月度胜率的均值之间的差距相对更小,除考虑月度胜率较周度胜率的观察区间更长使得数据更加平稳以外,还可能与部分产品行情披露频率小于周度频率有关。

而从胜率均值整体水平来看,各理财公司的理财产品平均月度胜率均处在78%-90%之间,整体均较为良好,其中,农商理财公司和城商理财公司的产品在胜率均值方面略有优势。

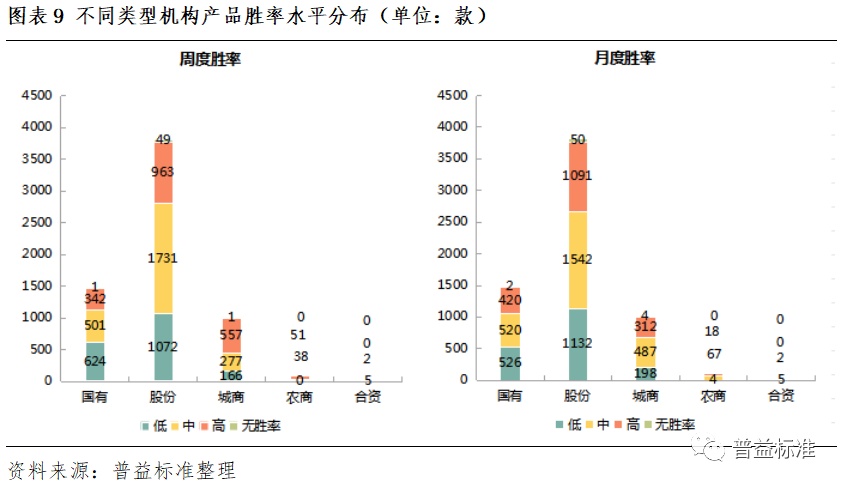

从各类型理财公司的胜率水平的分布情况来看,国有理财公司和股份理财公司的周度和月度胜率分布基本一致,而城商理财公司的周度和月度胜率的分布差别较大,可能在较大程度上是受到了产品行情披露次数的影响。农商理财公司和合资理财公司的产品数量较少,难以对其胜率分布情况做出详细分析。

从胜率水平分布来看,股份理财公司和城商理财公司在胜率水平上略有优势,处于低胜率水平的产品占比更低。

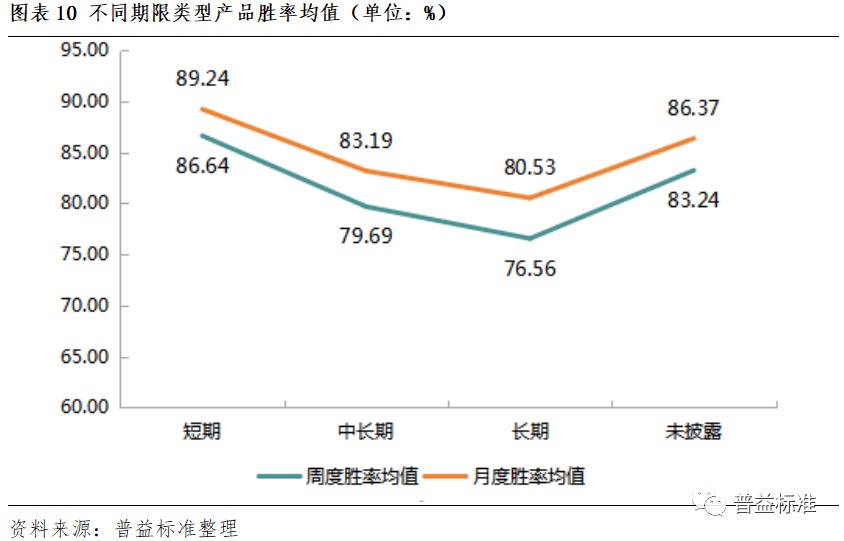

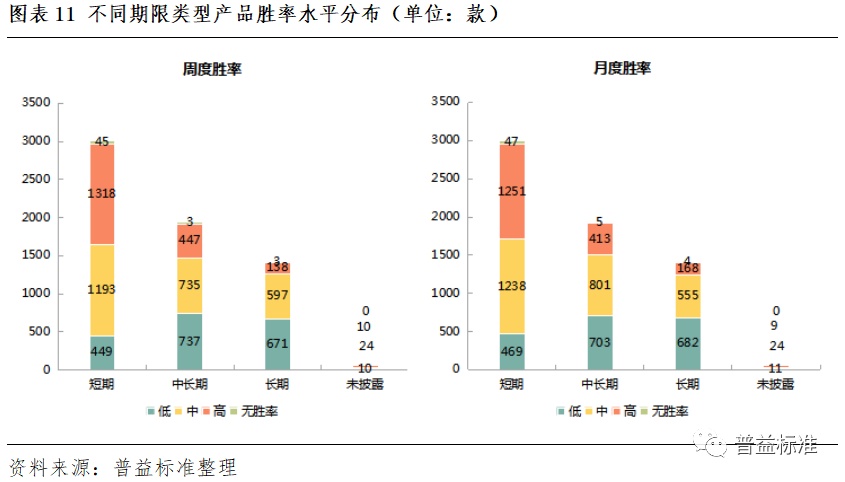

从下图可见,各期限类型产品的月度胜率均值均高于周度胜率均值。排除少量未披露运作周期信息的产品外,胜率指标与运作周期的长度负相关,运作周期越长的产品,平均胜率水而更低,这与投资周期越长收益越稳定的固定思维并不一致,主要原因是运作周期越短的产品可能越注重对产品短期波动的控制,而主打长期投资的产品更注重长期收益,对期间短期波动的控制可能相对更不严格。

而从各期限类型的产品的周度和月度胜率水平的分布来看,两者的分布情况基本一致,其中,短期产品的胜率水平处于高胜率水平的产品占比更高,而长期产品的胜率水平则主要集中在低水平和中等水平,而中长期产品的胜率水平分布较为均衡。

从以上分析可见,机构类型、期限类型等因素对收益指标的影响和对胜率指标的影响是不相同的,表明收益率指标和胜率指标之间的相关性较低。因而,在理论上,在收益率指标基础上增加胜率指标作为筛选产品的参考指标后,相较采用收益率单一指标,能够获得更优的筛选结果。

通过对样本数据的收益率水平和周度/月度胜率水平的二维统计,剔除无胜率指标的产品后,分布情况如下图。

从图中可见,高胜率+高收益的产品为最优选择,通过周度/月度胜率水平结合收益率水平后,分别筛选出773款和782款最优选择产品,对比用高收益率单一指标筛选出的1913款和1841款产品,选择范围均得到大幅缩小。

而从胜率水平与收益率水平的关系来看,高收益率的产品中,绝大部分产品拥有中、高胜率,而高胜率的产品,绝大部分产品能够获得中、高收益,可见,高胜率在一定程度上有助于产品获得更高的收益。

可见,高收益和高胜率是可以兼得的,且周度胜率和月度胜率结合收益率均能够取得良好的筛选结果。

理论上,高收益+高胜率的产品无疑是投资者绝对的最优选择,在此范围内,可结合机构类型、期限等个人偏好进一步优化投资方案。

而在实际中,受限于销售渠道、投资期限、资金量等各方面的约束,单个投资者可选择的理财产品的数量是有限的,可能无法获取绝对的最优选择。则投资者需要在有限的选择范围内,构建上述产品选择模型,选择相对的最优产品。或者,若在可选择的范围内没有最优选择的产品,可考虑在次优选择中,结合对风险、期限等的偏好,选择合适的产品。如针对风险的容忍度较高的投资者,高收益+中胜率也是不错的选择,对风险厌恶的投资者而言,高胜率+中收益同样可以选择。

胜率和收益率其中之一较低的产品,并不是良好的投资选择,但如果在最优选择和次优选择中难以获取满足自身个性化需求的产品,也可适量投资,但两个指标均较低的产品则明显缺乏优势,“踩雷”电竞竞猜官网官方的风险较高,应尽量避免。

对投资者而言,获得更高收益是所有投资者的终极需求,“不亏本”则是广大低风险偏好投资者的投资“底线”。为实现这些需求,投资者务必要在关注收益同时,也要关注产品运作的平稳性,可通过产品净值信息初步评估产品胜率,避免选择低收益和低胜率的产品,也不要被产品短期的高收益迷了眼。

另外,文中所述胜率水平均为相对指标,实际固定收益类银行理财产品的胜率水平整体均较高,而且,收益率和胜率会随着产品的持续运作而不断变化,因而,两个指标均只能作为初期筛选产品时的参考指标,并不构成对未来收益的保证,投资者仍需结合自身偏好,在对产品信息充分了解的情况下,合理分散配置资产,短期投资更注重胜率,长期投资则应更注重收益率。

在产品宣传中,一般机构会披露产品的收益率,却鲜少有对收益稳定性相关指标的披露。对于历史运作情况较为良好的产品,宣传中可增加胜率相关指标,如招商银行在APP列表中有“历史周周正收益”、“历史季季正收益”等类似标签,微众银行在APP产品列表中有标注“历史正收益”等类似标签,均可为投资者提供重要参考,值得其他机构借鉴。

[1]周度胜率采用每周最新日期的近1周收益率参与计算,月度胜率采用每月最新日期的近1月收益率参与计算,胜率=区间内收益率为正的数量/区间内收益率数量*100%,其中,为保证计算结果的准确性,实际所取收益率数量小于应取收益率数量的一半时,不计算对应收益率指标。文中胜率指标的回溯区间均为成立以来。

[2]收益率指标中,收益率值最高的30%为高,最低的30%为低,中间的40%为中。若因未披露行情信息导致未计算出收益率指标的,则为无收益率。

[3]胜率率指标中,胜率值最高的30%为高,最低的30%为低,中间的40%为中。若因未披露行情信息导致未计算出胜率指标的,则为无胜率。

本报告中的数据和信息均来源于各机构公开发布的信息,我公司力求报告内容及引用资料、数据的客观与公正,但对这些信息的准确性和完整性不作任何保证。报告中的任何观点与建议仅代表报告当日的判断和建议,仅供阅读者参考,不构成对买卖的出价或询价,也不保证对做出的任何建议不会进行任何变更。对于因使用、引用、参考本报告内容而导致的投资损失、风险与纠纷,我公司不承担任何责任。

电竞竞猜官网

电竞竞猜官网